„Auf kurze Sicht ist der Markt ein Stimmungsbarometer, aber langfristig gesehen ist der Markt eine Waage.“

Benjamin Graham

Man will an der Börse alles richtig machen, aber irgendwie gelingt dies meistens nicht.

Das hat unseres Erachtens sehr viel damit zu tun, dass die Märkte so etwas wie ein Eigenleben entwickeln und sich demnach nicht so verhalten, wie wir es von ihnen erwarten würden. Auch in diesem Jahr war dies wieder einmal sehr schön zu erkennen.

Denn seien wir einmal ehrlich. Hätten wir es im März für möglich gehalten, dass sich die Aktienkurse wieder so schnell erholen würden? Also wir und die meisten Experten sind nicht davon ausgegangen. Und schon gar nicht, dass es sogar schon wieder neue Höchststände geben würde.

Dieses Szenario hatten die meisten nicht auf dem Schirm. Wir alle haben eher mit einer heftigen Korrektur gerechnet, die spätestens im Herbst wieder massenhaft Einstiegskurse hervorbringen sollte. Doch es kam bekanntlich anders. Und mit dem Geld, das wir dafür zurückgelegt hatten, konnten wir schon die ganze Zeit den Aktien beim Steigen zusehen.

Dies hat uns wieder einmal sehr eindrücklich gezeigt, dass es meistens keinen Sinn macht, auf die nächste Korrektur zu warten. Und schaut man auf die Vergangenheit, dann sieht es so aus, als wenn dies fast immer so wäre. Aber ein Patentrezept scheint es hier trotzdem nicht zu geben. Oder doch?

Über Bären- und Bullenmärkte

Um sich darüber klar zu werden, ob es Sinn macht, eine gewisse Menge an Cash zu horten, um auf den nächsten Börsencrash zu warten, sollten wir uns hierzu einmal ein paar Daten aus der Vergangenheit anschauen. Denn dort könnte der Schlüssel dafür begraben liegen, wie man sich in dieser Angelegenheit am besten verhalten sollte.

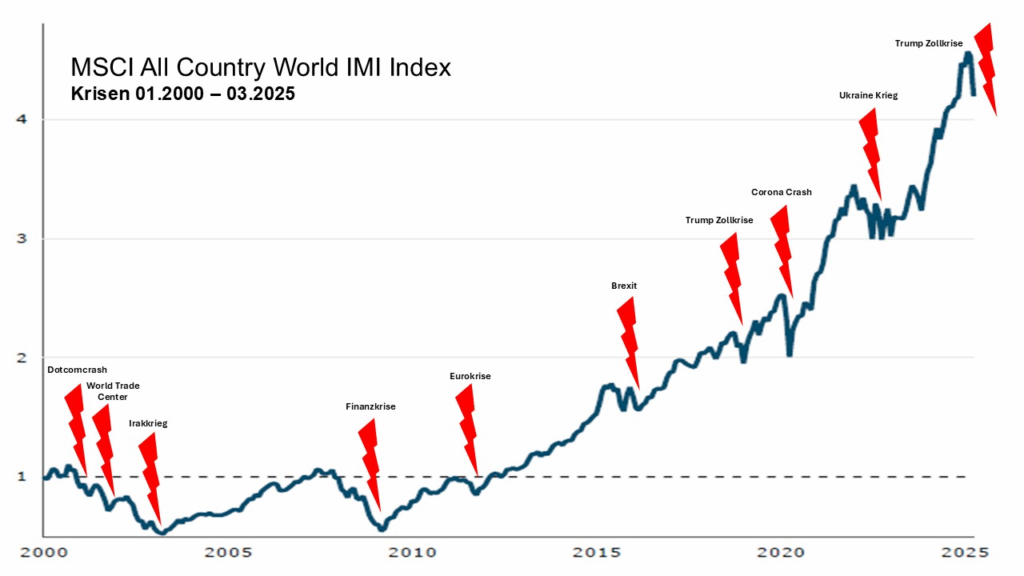

Eine wichtige Erkenntnis kann man auf jeden Fall aus den Informationen erhalten. Nämlich, dass es an den Börsen schon immer lange Phasen von steigenden Kursen gab, die abgelöst wurden von kürzeren Phasen mit fallenden Kursen. Um hier mehr Hintergrundwissen zu erhalten, könnte natürlich ein Blick auf die vergangenen Bullen- und Bärenmärkte des wichtigsten und größten Aktienmarktes der Welt helfen.

Schauen wir dazu einmal auf eine Studie in der die Entwicklung des US-Aktienindex S&P 500 über mehr als 100 Jahre untersucht wurde. Dabei wurden mehrere Bullenmärkte identifiziert, die im Schnitt über 5 Jahre andauerten. Gleichzeitig ermitteln die Experten elf Bärenmärkte mit einer durchschnittlichen Dauer von 1,4 Jahren.

Interessant erscheinen hier auch die Daten über die Wertentwicklung in den jeweiligen Phasen. Denn die Bullenmärkte lieferten eine durchschnittliche Wertsteigerung von 387 %. Während es in den Bärenmärkten einen durchschnittlichen Verlust von 35 % zu verzeichnen gab.

|

Sieben Anleger-Regeln für 2021

„Wer das Spiel von der Seitenlinie beobachtet, kann es nicht gewinnen“. Damit uns das nächstes Jahr nicht wieder passiert, sollten wir uns an die Grundregeln des erfolgreichen Investierens halten.

John Bogle, der Urvater und Pionier der Indexfonds hat deshalb diese 7 Anleger-Regeln für Indexinvestoren definiert:

|

|

Die Konsequenz aus 2020

Man muss kein Mathematikprofessor sein, um festzustellen, dass es anhand der oben gezeigten Daten eigentlich nicht sinnvoll sein kann, für einen Aktienkauf auf eine Korrektur zu warten. Denn schließlich geht es in einem Bärenmarkt im Schnitt wesentlich weniger mit den Kursen nach unten, als sie im vorherigen Bullenmarkt angestiegen sind.

Und trotzdem hält uns meistens irgendetwas davon ab, in einen steigenden Markt hinein Aktien zu kaufen. Versuchen Sie hier aber langsam umzudenken und immer dann zu investieren, wenn genügend Kapital dafür vorhanden ist. Zu oft schon haben Anleger nämlich beim Warten auf niedrigere Kurse massiv Rendite verschenkt, so auch 2020.

Dies macht also in unseren Augen keinen Sinn, sodass wir uns fest vorgenommen haben, ohne Angst vor der nächsten Korrektur und immer wenn genügend Geld zur Verfügung steht, es zu investieren.

Ich freue mich auf ein spannendes und hoffentlich nicht allzu turbulentes Aktienjahr 2021 mit Ihnen. Kommen Sie gesund in das neue Jahr. Und denken Sie immer daran, aktiv zu leben und weiter passiv (prognosefrei) zu investieren.

Häufige Fragen

Weitere informative Beiträge

Neu auf Sendung: Unser Video-Podcast geht los!

Langfristig investieren – warum Geduld an der Börse der Schlüssel zum Vermögensaufbau ist

Erfolgreich Investieren in Zeiten des Börsencrash

Reich im Alter mit ETFs: Wie weit kommt man mit 500.000 Euro?

Die Frage, wie man sein Geld im Ruhestand optimal anlegt, beschäftigt viele Menschen. Vor allem,…

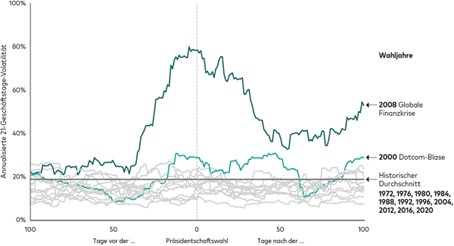

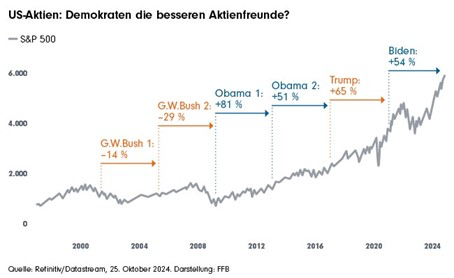

Sind US-Wahlen für meine Anlagestrategie entscheidend?

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“- Bill Nygren Präsidentschaftswahlen in…

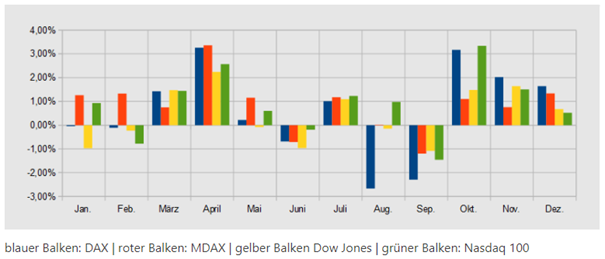

Saisonale Effekte in der Geldanlage und ihre Bedeutung für Anleger

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“ – Bill Nygren im…

1 Gedanke zu „Warum es sich meistens nicht lohnt, auf die nächste Kurs-Korrektur zu warten!“