„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“

– Bill Nygren

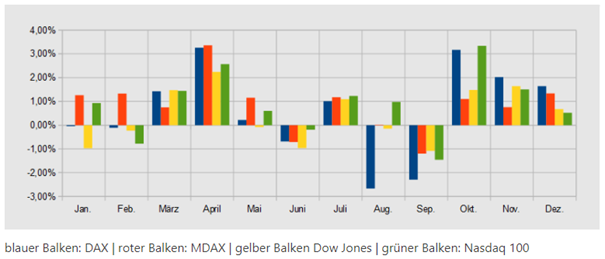

im Mai hieß es „Sell in may and go away, but remember to come back in september“. Den September sollten Anleger eher komplett meiden, da er laut Statistik der schlechteste Börsenmonat des Jahres ist. Und jetzt steht uns die schaurigste Nacht des Jahres bevor und der Halloween-Effekt soll angeblich für steigende Börsen sorgen.

Saisonale Effekte basieren auf historischen Daten und bestimmten Mustern, die in der Vergangenheit beobachtet wurden. Doch die Märkte sind dynamisch und von zahlreichen Faktoren beeinflusst, die sich ständig ändern.

Bevor wir uns heute dem Halloween-Effekt widmen, möchten wir einen Blick auf das letzte Quartal an den weltweiten Kapitalmärkten geben. Und gerade dieses Jahr hat uns bewiesen, dass sich die Märkte nicht an solchen saisonalen Mustern orientieren.

Häufige Fragen zum Thema Geldanlage

Wenn Sie mehr erfahren möchten, lade ich Sie ein, den Beitrag weiterzulesen. Bei spezifischen Fragen rund um das Thema Geldanlage stehe ich Ihnen gerne zur Verfügung.

Entwicklungen an den weltweiten Kapitalmärkten in den vergangenen 9 Monaten und dem 3. Quartal

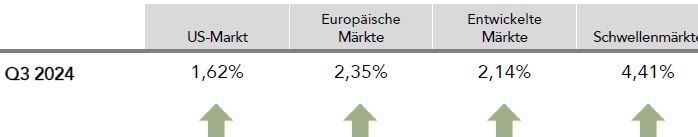

Das dritte Quartal 2024 endete trotz mehrerer Phasen der Marktvolatilität mit überwiegend soliden Erträgen in den wichtigsten Anlageklassen. Eine Kombination aus schwächeren US-Wirtschaftsdaten, einer Zinserhöhung der Bank of Japan und geringer Liquidität im Sommer sorgte Anfang August für besonders harte Schlagzeilen bei den Aktien. Der lang erwartete Beginn des Zinssenkungszyklus der US-Notenbank im September, zusammen mit einem weniger restriktiven Ton der japanischen Regierung und neuen Stimulierungsmaßnahmen in China trugen jedoch dazu bei, die Sorgen der Anleger zu zerstreuen und eine starke Rallye bei den Aktien bis zum Quartalsende zu unterstützen.

Nachfolgend berichten wir über die Performance der einzelnen Weltportfolio–Bestandteile beziehungsweise Anlageklassen.

Aktien – ein starkes Quartal trotz Sommerflaute

Ende Juli und Anfang August verzeichneten die Märkte rund um den Globus ordentliche Verluste. Die Technologiebranche stand besonders unter Druck, was auf durchwachsene Unternehmensergebnisse und eine defensive Positionierung vieler Investoren zurückzuführen war. Dann aber begann recht schnell eine Aufholjagd aufgrund positiver Meldungen von der Inflations- und Zinsfront, die das 3. Quartal zu einem sehr erfolgreiche machten.

Generell gelten die Sommermonate eher als schwache Börsenzeiträume. Im 3. Quartal 2024 zeigten die globalen Aktienmärkte am Ende trotzdem eine beachtliche Performance. Trotz eines freundlichen Starts in den Juli trübte sich die Stimmung an den Börsen merklich ein.

- USA: Der S&P 500 und der Dow Jones Industrial Average erreichten neue Rekordhöhen, unterstützt durch die Hoffnung auf eine baldige Abkehr der US-Notenbank von ihrer restriktiven Geldpolitik. Somit konnte der US-Aktienmarkt gemessen am S&P 500 Index um 5,89 % im 3. Quartal zulegen.

- Europa: Die europäischen Aktienmärkte verzeichneten ebenfalls Zuwächse, obwohl die Dynamik aufgrund politischer Unsicherheiten, insbesondere in Frankreich, etwas nachließ. Dennoch stieg der MSCI Europe Index um 6,63 % von Juli bis Ende September.

- Asien: In Asien blieb die Wirtschaftsentwicklung stark, insbesondere in China, dass ein massives Wirtschaftspaket zur Förderung des Wachstums verabschiedete. Das ließ somit auch den Index auf Schwellenländer um 3. Quartal um 8,40 % steigen.

Anleihen – Eine Phase der Stabilisierung

Die Anleihenmärkte erlebten im 3. Quartal 2024 eine Phase der Stabilisierung. Die Renditen zehnjähriger US-Treasury Bonds und deutscher Staatsanleihen verzeichneten deutliche Abschläge, was auf sinkende Inflations- und Wachstumsraten zurückzuführen war, was auch für die Anleger spürbar war.

- USA: Die Federal Reserve startete einen Zinssenkungszyklus, was zu einer Reduktion der Fed Funds Rate auf ein Zielband von 4,75 % bis 5,00 % führte. Dies führte zu einer Erholung der Anleihekurse.

- Europa: Die Europäische Zentralbank setzte ihren Zinssenkungskurs fort und senkte den Leitzins im September auf 3,65 %.

- Unternehmensanleihen: Riskantere Unternehmensanleihen führten das Feld an, obwohl die Risikoaufschläge in den Industrieländern moderat anstiegen.

Rohstoffe – Gold neues Allzeithoch

Die Rohstoffmärkte zeigten im 3. Quartal 2024 eine gemischte Performance. Der Ölpreis fiel zeitweise unter die Marke von 80 US-Dollar, während der Goldpreis neue Allzeithohs erreichte.

- Gold: Der Goldpreis stieg über die Marke von 2.600 US-Dollar und legte somit um 13,23 % im 3. Quartal zu, unterstützt durch die Unsicherheiten an den Aktienmärkten und die Zinssenkungen der großen Notenbanken.

- Industriemetalle: Die Preise für Industriemetalle blieben stabil, obwohl die Nachfrage aufgrund der globalen Konjunkturabkühlung leicht zurückging.

- Öl: Der Preis für Brent-Öl sank von knapp 85 USD auf circa 72 USD, was einem Rückgang von 15,3 % entspricht.

- Breiter Rohstoffkorb: Wer in einen breiten Rohstoffkorb auf Basis des Bloomberg Commodity Index investiert war, musste das 3. Quartal mit einem Verlust von – 3,32 % verabschieden.

Detaillierte Marktanalyse 3. Quartal 2024

Wer sich genauer über die einzelnen Marktentwicklungen für das 3. Quartal 2024 informieren möchte, kann sich die ausführliche Analyse als Datei downloaden.

Der Halloween-Effekt

Mit dem Herbst kommt nicht nur die bunte Blätterpracht, sondern auch eine interessante Theorie an den Finanzmärkten: der sogenannte Halloween-Effekt. Doch was hat es damit auf sich und wie können wir als Anleger davon profitieren?

Er hat seinen Ursprung in der Londoner City im späten 16. Jahrhundert und wurde seither von Händler zu Händler weitergegeben. Dieses weithin diskutierte Phänomen ist nicht nur für Saisonalitäts-Experten von Interesse, sondern wurde von zahlreichen Wissenschaftlern erörtert. Sie konnten nachweisen, dass man den Halloween-Effekt berücksichtigen sollte.

Der Halloween-Effekt beschreibt die Tendenz des Marktes, sich vom 1. November bis zum 30. April besser zu entwickeln als in den anderen Monaten. Auf der Suche nach Beweisen hat man einen saisonalen Chart verschiedener Indizes analysiert. Man kann daraus erkennen, dass es in den letzten 25 Jahren eine starke saisonale Tendenz vom 26. Oktober bis zum 30. April gibt.

Wodurch wird der Halloween-Effekt verursacht?

Der Einzelhandelssektor ist mit der bevorstehenden Saison für Weihnachtseinkäufe eine der Triebfedern für den Anstieg der Aktien in den kommenden Monaten. Verkaufsevents wie Halloween oder der Black Friday regen Verbraucher zu zusätzlichen Ausgaben an und treiben die Aktienkurse in die Höhe, ebenso wie die traditionelle Aktienrallye zum Jahresende und die Stimmung der Anleger während der Festtage.

Jetzt Investieren!?

Gerade die Zeit direkt vor Halloween, die Monate August bis Oktober, ist bekannt für die vielen schweren Kurseinbrüche, die sich in diesem Zeitraum ereignet haben. Beispielsweise fanden die großen Kurseinbrüche in den Jahren 1929, 1987, 2001 und 2008 alle im Herbst statt.

Nach Halloween hat sich der Staub meistens wieder gelegt und Anleger konnten oft zu Recht günstigen Kursen wieder einsteigen.

Wie bei den meisten saisonalen Strategien schneidet auch die Halloween Strategie immer dann besser ab, wenn es an den Märkten selbst zu einem starken Einbruch kam. Verlief das Jahr für die Märkte hingegen relativ gut, konnte die Märkte die saisonalen Strategien meistens schlagen. Dieses Jahr entwickelten sich übrigens die Märkte bisher sehr gut.

Wenn du so investierst, wie die Leute in Kasinos spielen, wirst du nicht viel Erfolg haben. Es sind die langfristigen Investitionen, die sich am meisten auszahlen.

-Charlie Munger

Das Fazit zur Geldanlage im 3ten Quartal 2024

Saisonale Strategien können zwar einigen Kurseinbrüchen ausweichen, allerdings sind auch sie nicht vor Kurseinbrüchen gefeit. Beispielsweise musste die Halloween Strategie zuletzt im Jahr 2018 einen deutlichen Verlust hinnehmen und wer weiß schon, ob nicht auch 2024 einen negativen Halloween-Effekt auslöst!?

Somit ist der Halloween-Effekt eine interessante Beobachtung, aber er sollte nicht der Faktor bei den Anlageentscheidungen sein. Diversifikation und eine langfristige Anlagestrategie bleiben die Eckpfeiler erfolgreichen Investierens für Anleger.

Jetzt sind wir gespannt, was uns das letzte Quartal an den Kapitalmärkten beschert und ob die US-Wahlen nächste Woche die Aktienmärkte beflügeln oder das Gegenteil verursachen.