“Die wichtigste Regel von allen ist das ewige Gesetz der Rückkehr der Finanzmärkte zum Mittelwert.”

–John Bogle

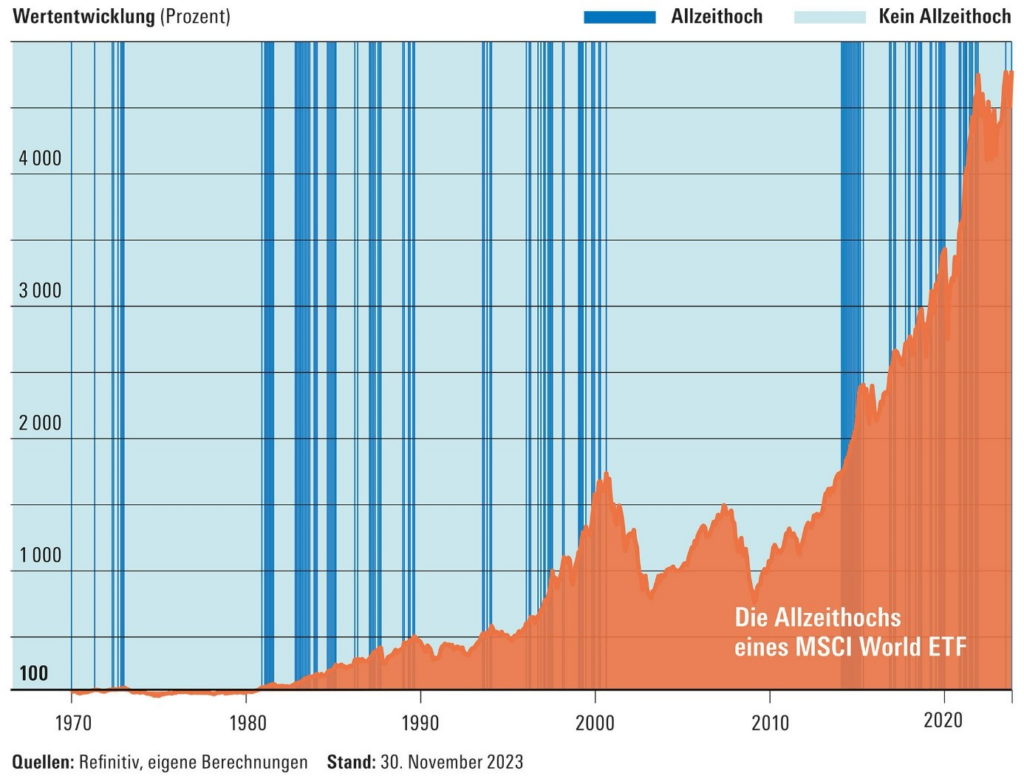

Seit Anfang 2022 erleben wir als ETF-Anleger an den Aktien- und Anleihenmärkten, und mittlerweile auch an den Immobilienmärkten, eine pessimistische Stimmung mit sehr schwankenden Märkten.

Die Auslöser waren neben den kriegerischen Ereignissen in der Ukraine, die historisch hohe Inflation, die wiederum durch historisch hohe Zinsanpassungen der Zentralbanken nach wie vor bekämpft wird. Das daraus resultierende Endergebnis könnte noch dieses Jahr eine Rezession auslösen, welche die Stimmung unter Anlegern nicht gerade fördert.

Wir befinden uns also mittlerweile seit 18 Monaten in einer nicht gerade motivierenden Marktphase und ja, es kann auch noch schlimmer werden, bevor es wieder besser wird.

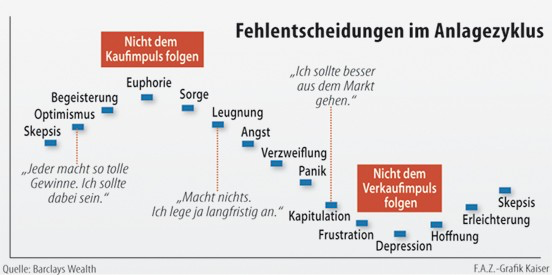

Märkte neigen zu Übertreibungen – wahrscheinlich, weil wir Menschen/Anleger zu Übertreibungen neigen. Jedoch: Übertreibungen haben kurze Beine – sowohl bei Euphorie als auch bei Panik.

Kurz gesagt, geht es heute darum: sowohl Aktien- als auch Anleihekurse schwanken zwar mehr oder minder heftig, besitzen jedoch mittel- bis langfristig die starke Tendenz, zu einem mittleren Wert oder Mittelwert zurückzukehren.

Auf diese wohl wichtigste Regel, die ein Anleger kennen sollte, werde ich in diesem Beitrag eingehen.

Häufige Fragen zum Thema Geldanlage

Wenn Sie mehr wissen möchten, lade ich Sie ein, den Beitrag weiterzulesen. Bei spezifischen Fragen rund um das Thema Geldanlage stehe ich Ihnen gerne zur Verfügung.

Der holprige Weg zum langfristigen Durchschnitt

Sprechen Investoren vom Aktienmarkt, dann verbinden sie damit oft den amerikanischen Index S&P 500. Der S&P 500 ist eine Sammlung von etwas mehr als 500 (die Liste wird jedes Quartal, mit größeren Veränderungen jährlich revidiert) der größten börsennotierten Unternehmen in den USA.

Und obwohl es noch tausende weitere Aktien gibt, die an den US-Börsen gehandelt werden, macht der S&P 500 allein etwa 80 % des gesamten Wertes des Aktienmarktes aus, was ihn zu einem nützlichen Ersatz für die Performance des gesamten Aktienmarktes macht. Und weil man anhand des S&P 500 bald 100 Jahre rückblickend Schlüsse ziehen kann, nehmen wir diesen Index als Basis für unsere heutigen Erläuterungen.

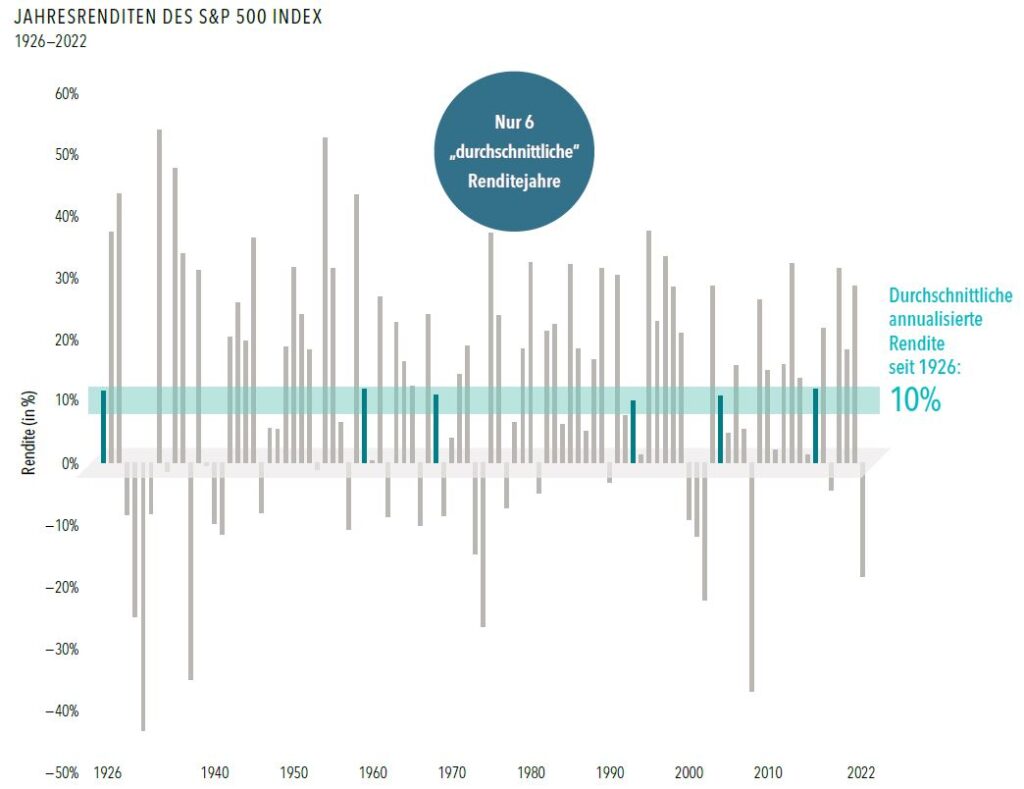

Seit 1926 belohnte der US-Aktienmarkt/S&P 500 Anleger mit einer Rendite von rund 10% pro Jahr. Wohl gemerkt: im Durchschnitt.

Die Renditen einzelner Jahre weichen zum Teil deutlich voneinander ab, erhebliche Gewinne und drastische Verluste sind ebenso möglich wie mittelmäßige Ergebnisse.

In den vergangenen 97 Jahren lagen die einzelnen Jahresrenditen nur sechs Mal zwischen 8 und 12% und damit innerhalb einer Spanne von ± zwei Prozentpunkten um den langfristigen Durchschnitt.

Der größte Gewinn innerhalb eines Jahres lag bei +54%, der größte Verlust bei -43%.

Seit 1926 hat der US-Aktienmarkt 71 Jahre mit Gewinnen und 26 Jahre mit Verlusten beendet.

Durchschnittliche Renditen am Beispiel des US-Marktes

Betrachten wir nun als Beispiel den Zeitraum 2011 bis 2022. Hier betrug die durchschnittliche Rendite 11,93 % jährlich für den S&P 500 Index. Die Renditen können – und tun es auch – von einem Jahr zum nächsten stark schwanken und ein „durchschnittliches“ Jahr erzeugt fast nie tatsächlich die durchschnittliche Rendite.

In diesem Zeitraum lag nur ein Jahr – 2016, mit einem Plus von 11,96 % – nahezu exakt an der durchschnittlichen jährlichen Rendite von 11,93 %. Der Haken? Niemand kennt die Jahre, die über oder unter dem Durchschnitt liegen werden. Daher ist der Ein-Jahres-Durchschnitt nur hilfreich, um die Bühne für Aktien als gute langfristige Investitionen zu setzen.

Die Ergebnisse des Marktes von einem Jahr zum nächsten können erheblich vom Durchschnitt abweichen. Nehmen wir wieder den Zeitraum 2011-2022 als Beispiel:

- 4,4 % bis -18 %: zwei Jahre

- 2 % oder weniger: zwei Jahre

- mehr als 20 %: vier Jahre

- 12 % – 19 %: vier Jahre

Mehr positiv als negativ

Um es anders auszudrücken, zehn dieser 12 Jahre führten zu Ergebnissen, die sich stark von der durchschnittlichen jährlichen Rendite von 11,93 % in diesem Zeitraum unterschieden.

Von diesen zehn sehr unterschiedlichen Jahren generierten vier deutlich niedrigere Renditen (wobei zwei Jahre, 2018 und 2022, zu Verlusten führte), während fünf Jahre deutlich höhere Renditen lieferten. Zwei dieser Jahre – 2013 und 2019 – erzielten Renditen von mehr als 30 %, was dazu beitrug, die Jahre mit unterdurchschnittlichen Renditen auszugleichen.

Kaufen und Halten von Investitionen

Wenn es eine Lehre gibt, die wir aus der Aufschlüsselung der jährlichen Ergebnisse im Vergleich zum Durchschnitt ziehen können, dann ist es die, dass Investoren die besten Renditen eher über lange Zeiträume erzielen. Es gibt einfach keinen verlässlichen Weg, um vorherzusagen, welche Jahre die guten Jahre sein werden und welche Jahre unterdurchschnittlich abschneiden oder sogar zu Verlusten führen.

Aber wir kennen, historisch gesehen, mehr Jahre, in denen die Börse gestiegen ist, als in denen sie gefallen ist. Der S&P 500 hat in 40 der letzten 50 Jahre an Wert gewonnen und dabei eine durchschnittliche jährliche Rendite von 10,9 % erzielt, obwohl in diesem Zusammenhang nur eine Handvoll Jahre tatsächlich innerhalb von ein paar Prozentpunkten des tatsächlichen Durchschnitts lagen. Es gab weit mehr Jahre, die deutlich unter oder über dem Durchschnitt lagen, als solche, die nahe am Durchschnitt lagen.

P.S. an dieser Stelle sei gesagt: jede Anlageklasse, auch Immobilien, Währungen etc. finden langfristig am Ende zu ihrem Mittelwert zurück.

Das Fazit

Was soll man also tun? Weiter in sein Anlageportfolio investieren, idealerweise regelmäßig in jeder Marktlage, und diese Investitionen über viele Jahre hinweg halten.

Die Beweise sind überwältigend, dass Investoren, die versuchen, sich ihren Weg zu höheren Renditen mit kurzfristigen Bewegungen zu handeln oder basierend auf Prognosen von kurzfristigen Höchst- und Tiefstständen kaufen und verkaufen, in der Regel unterdurchschnittliche Renditen erzielen.

Außerdem erfordern diese Strategien wesentlich mehr Zeit und Aufwand, während sie zu höheren Gebühren und Steuern führen, die die Gewinne weiter reduzieren.

Wenn Sie Wohlstand aufbauen wollen, ist das Investieren in Aktien ein hervorragender Startpunkt. Aber um die besten Renditen beim Investieren in Aktien zu erzielen, sollte man die bewährte Methode anwenden: Kaufe Aktien-ETFs in ein breit gestreutes Portfolio und halte sie so lange wie möglich.

Weitere interessante Beiträge

Wer in den schwachen Tagen nicht in Aktien investiert ist, ist es auch nicht in den guten!

Eine alte Börsenweisheit besagt: „Wer in den schwachen Tagen nicht in Aktien investiert ist, der…