„Unsicherheit ist ein Freund langfristig denkender Anleger.“

– Warren Buffett

Trotz einer ungewissen Zukunft wurden unsere Buy & Hold Anleger letztes Jahr von den Kapitalmärkten durchgehend mit einer sehr positiven Rendite belohnt. Heute möchten wir das Anlagejahr 2021 reporten und einen kurzen Ausblick für 2022 geben.

Entwicklungen an den weltweiten Kapitalmärkten im Jahr 2021

2021 war ein Jahr der Ungewissheit und der Vorfreude, der Hoffnung auf eine Rückkehr zu so etwas Ähnlichem wie Normalität. Und 2021 hat einmal mehr gezeigt, dass sich Anlageentscheidungen kaum auf Grundlage von Marktprognosen treffen lassen – und wie wichtig ein Buy & Hold Ansatz und eine Diversifizierung im Portfolio sind.

Nach dem volatilen Vorjahr 2020 suchten Anleger nach Anhaltspunkten für den Kurs der Weltwirtschaft. Mit dem Start der Impfkampagnen und der Aufhebung der Lockdowns erholte sich die Wirtschaft zunächst, doch der Aufschwung geriet bald durch neue Virusvarianten ins Stocken.

Trotz dieser Probleme wuchs die weltweite Wirtschaftsleistung und ging von der Erholungs- in eine Wachstumsphase über.

Die Aktienmärkte setzten ihren Aufschwung fort, der amerikanische S&P 500 Index konnte seinen bisherigen Rekordstand gleich mehrfach brechen und beendete das Jahr nur knapp unter seinem Allzeithoch. Dies wirkte sich auch auf die ETF Portfolios unsere Anleger aus, die je nach Risikobereitschaft zwischen 5 und 24 Prozent zulegten.

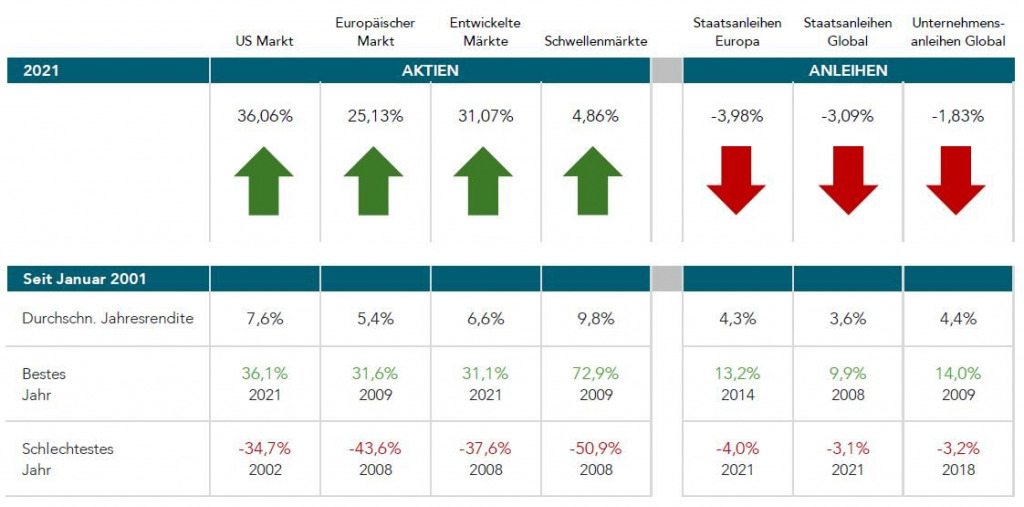

Entwicklung der Anlageklassen in den Weltportfolios im Jahr 2021

Nachfolgend erzähle ich euch von der Performance 2021 der einzelnen Weltportfolio–Bestandteile beziehungsweise Anlageklassen.

Anleihen-Märkte

Rohstoffe und Gold

Detaillierte Marktanalyse 2021

Wer sich genauer über die einzelnen Marktentwicklungen für das Jahr 2021 informieren möchte, kann sich die ausführliche Analyse als Datei downloaden.

Dazu ein interessantes Video von Dr. Andreas Beck. Wie immer erläuterte er auf nüchterne Art und Weise, wie er die Lage an den Märkten grade einschätzt. Was das größte Risiko für die Tech-Giganten ist, ob eine neue Krise droht wie im März 2020.

Die 5 Herausforderungen 2022

Kapitalmärkte stehen in diesem Jahr vor mehreren großen Herausforderungen. Welche fünf Herausforderungen Kapitalmärkte 2022 meistern müssen, möchten wir kurz aufzeigen:

1. Pandemiefolgen

mehr zu rechnen, aber die Auswirkungen, wie Lieferengpässe, hohe Energie- und Rohstoffpreise und damit einhergehend eine hohe Inflation bekommen wir alle zu spüren.

2. Politische Spannungen nehmen zu

Immer stärker zum Belastungsfaktor wird der sich anbahnende Konflikt zwischen Russland und der Ukraine und die damit verbundenen drohenden militärischen Auseinandersetzungen. Und während die Europäer auf Russland und die Ukraine schauen, bahnt sich am anderen Ende der Welt eine handfeste Auseinandersetzung zwischen China und Taiwan an. Die Volksrepublik erhebt Anspruch auf die Inselrepublik und untermauert dies mit der Ankündigung militärischer Handlungen.

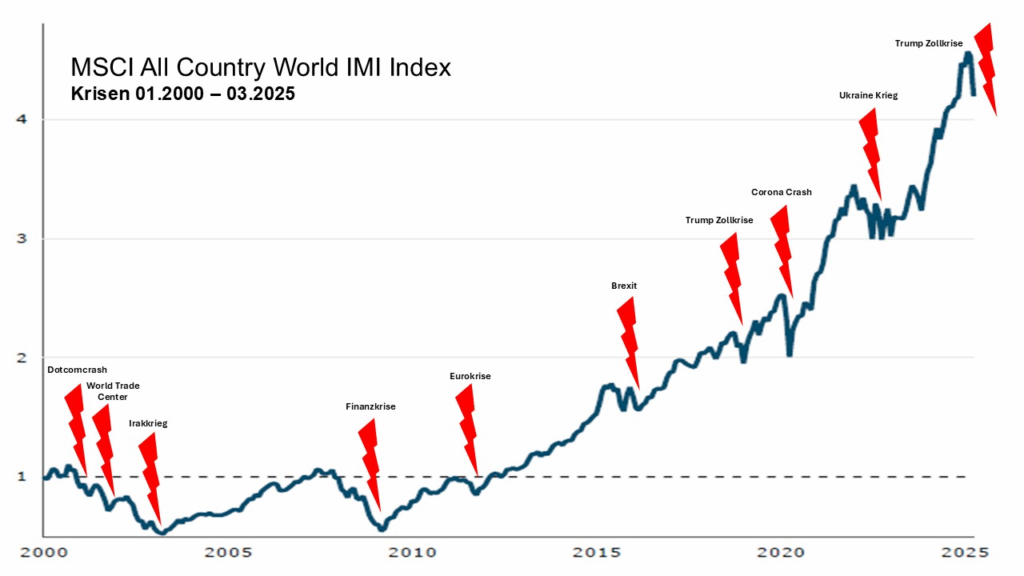

Zwar will keine der beiden Seiten einen Krieg, dennoch werden die Finanzmärkte auf die Drohgebärden Chinas sensibel reagieren. Grundsätzlich bleibt bei geopolitischen Krisen das Motto „dass diese kurze Beine haben“ und somit schnell von den Märkten kompensiert werden können. Kurzfristig jedoch muss man sich auf eine erhebliche Korrekturgefahr einstellen.

3. Zinsängste beeinflussen Kapitalmärkte stark

Die Inflation steigt an und setzt die Notenbanken unter Druck. Bisher haben die Notenbanken das Thema Inflation vor sich hergeschoben und auf temporäre coronabedingte Einmaleffekte geschoben. Es kristallisiert sich jedoch heraus, dass es Treiber der Preissteigerungen gibt, die längerfristig für eine höhere Inflationsrate sorgen könnten.

Dazu zählen steigende Kosten, bedingt durch das Erreichen der Klimaziele sowie allen voran die Lieferkettenengpässe. Die Instrumente, Inflation zu bekämpfen, liegen in Zinssteigerungen und Anleihenkäufe zu reduzieren. Davor haben die Marktteilnehmer Angst, da dies das zarte Pflänzchen Wachstum gefährden würde.

4. Chinas neues Wirtschaftsmodell

In China hat die Regierung einen neuen Kurs eingeschlagen, der das Wachstum zukünftig auch auf den Mittelstand verteilen soll. Peking wird wohl beginnen, Schulden abzubauen und das soziale Ungleichgewicht auszugleichen. Kurzfristig wird dieses Vorgehen die Kapitalmärkte belasten, gleichwohl langfristig dieses Vorgehen für breit verteiltes, großes Wachstum sorgen sollte.

5. Bewältigung Klimakrise

Die weltweit gesetzten Klimaziele zu erreichen, bedarf verstärktes Handeln. Investoren sind auf der Suche nach neuen Lösungen und Technologien, was ggf. nicht immer im Einklang mit den Plänen der Regierungen steht. Das Konsumverhalten als auch das Investorenverhalten und der Umgang der Unternehmen mit dem Klimawandel wird die Märkte zunehmend beeinflussen und zu Verschiebungen führen.

Fazit: Rücksetzer klug nutzen

Das Zusammenspiel dieser Faktoren und Risiken wird uns in den kommenden Monaten sicherlich beschäftigen. Anleger sollten sich nicht von den vielen Schlagzeilen der Nachrichten und Medien verunsichern lassen. Es wird Korrekturen geben, wie wir sie auch aktuell sehen, es wird aber auch Chancen geben, wieder günstiger in sein Portfolio kaufen zu können. Denn mittel- bis langfristig erwarten wir solide Aktienmärkte.

Weitere interessante Beiträge:

Wenn Sie mehr über verschiedene ETFs erfahren möchte, empfehle ich Ihnen einen Blick auf die verschiedenen Blogbeiträge zu werfen. Des Weiteren finden Sie in der Mediathek all meine Videos zu den verschiedenen Themen.

Falls Sie noch weitere Fragen zu Dienstleistung von mir als unabhängiger Honorarberater haben, schauen Sie doch mal bei den häufigen Fragen vorbei, oder kontaktieren Sie mich sehr gerne.

Neu auf Sendung: Unser Video-Podcast geht los!

Langfristig investieren – warum Geduld an der Börse der Schlüssel zum Vermögensaufbau ist

Erfolgreich Investieren in Zeiten des Börsencrash

Reich im Alter mit ETFs: Wie weit kommt man mit 500.000 Euro?

Die Frage, wie man sein Geld im Ruhestand optimal anlegt, beschäftigt viele Menschen. Vor allem,…

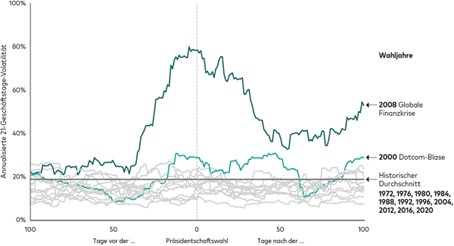

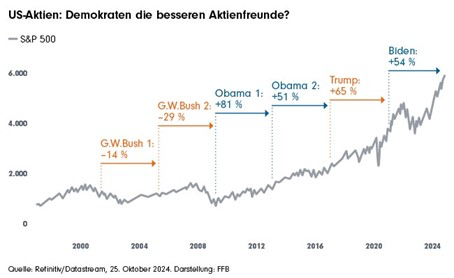

Sind US-Wahlen für meine Anlagestrategie entscheidend?

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“- Bill Nygren Präsidentschaftswahlen in…

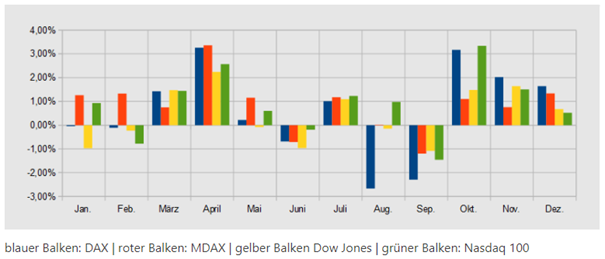

Saisonale Effekte in der Geldanlage und ihre Bedeutung für Anleger

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“ – Bill Nygren im…

1 Gedanke zu „Rückblick auf das Anlegerjahr 2021 und die Prognose für 2022“