Wertentwicklungen an den weltweiten Kapitalmärkten im 1. Halbjahr 2021:

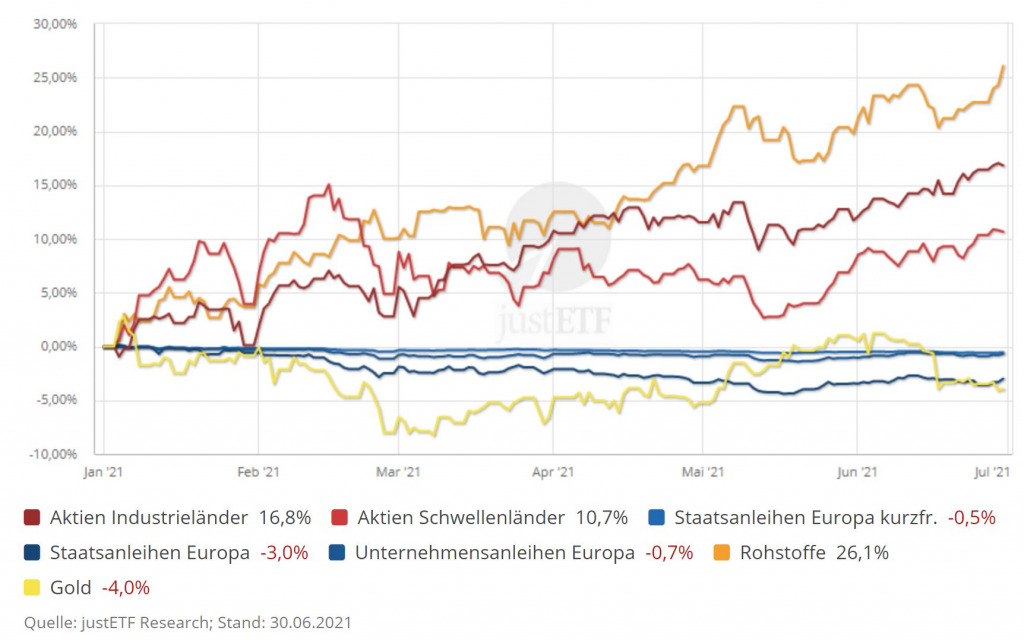

Seit Jahresbeginn 2021 liegen fast alle weltweiten Aktienmärkte kräftig im Plus. Vor allem Aktien aus Industrieländern haben passiven ETF Investoren einen kräftigen Wertzuwachs beschert, aber auch Schwellenländer trugen kräftig dazu bei. Gold als „sicherer Hafen” war wenig gefragt, wogegen Rohstoffe konjunkturbedingt nach langem Abwärtstrend kräftige Wertzuwächse verbuchten. Euro-Anleihen waren wenig im Fokus und gaben im Wert nach, so schwankte die Wertentwicklung.

Der Wertverlauf im ersten Halbjahr 2021 hat sich somit erfreulich auf die Portfolios unserer Anleger ausgewirkt: Bis zum 30. Juni lag die Wertentwicklung bei allen Weltportfolios im positiven Bereich. Am besten schnitten die Anleger ab, die zu 100 Prozent in den weltweiten Aktienmärkten investiert waren. Der Markt belohnte dieses eingegangene Risiko mit einer Rendite von ca. 14 Prozent.

Nachfolgend berichten wir über die Performance der einzelnen Weltportfolio–Bestandteile beziehungsweise Anlageklassen.

Entwicklung der Aktien-Märkte

Die Unsicherheiten durch die Corona-Pandemie an den Aktienmärkten sind längst kompensiert. Seit Jahresbeginn konnten vor allem Industrieländer starke Zuwächse in Höhe von 16,8 Prozent verbuchen. Während im vergangenen Jahr noch Technologiewerte der wesentliche Treiber für die Wertzuwächse in Industrieländern waren, kam das Wachstum in diesem Jahr in erster Linie durch die Erholung bei konventionellen Industrien, wie etwa dem Energiesektor, zustande. Schwellenländer entwickelten sich mit einem Zuwachs von 10,7 Prozent ebenfalls sehr positiv. Der Rückstand auf die Industrieländer wurde dabei vor allem durch den Wertrückgang chinesischer Werte im zweiten Quartal verursacht. China macht fast 40 Prozent im verwendeten Schwellenländer-Index aus.

Welche Aktienmärkte am schlechtesten abgeschnitten haben und welche am besten, sehen wir auf der folgenden Top vs. Flop Grafik.

Entwicklung der Anleihen-Märkte

Länger laufende Euro-Staatsanleihen, die in den Weltportfolios mit dynamischer Anleihekomponente enthalten sind, verloren angesichts von Sorgen vor möglichen Zinserhöhungen und Inflation 3,0 Prozent an Wert. Weniger betroffen von den Erwartungen waren Euro-Staatsanleihen mit kurzen Restlaufzeiten (-0,5%) und Unternehmensanleihen (-0,7%).

Entwicklung der Rohstoff-Märkte

Rohstoffinvestments haben sich mit einem Wertzuwachs von 26,1 Prozent in der ersten Jahreshälfte spektakulär entwickelt. Damit hat diese Anlageklasse die Phase der jahrelangen Verluste hinter sich gelassen. Besonders stürmisch verlief die Entwicklung im zweiten Quartal 2021. Dagegen spielte der „sichere Hafen“ Gold kaum eine Rolle. Nach kräftigen Verlusten im ersten Quartal hatte der Goldpreis zwischenzeitlich zwar aufgeholt, Ende des zweiten Quartals aber sämtliche Gewinne wieder abgegeben. Zum Ende des ersten Halbjahres 2021 verbuchte Gold ein Minus von 4,0 Prozent.

Entwicklung der Anlageklassen 01.2021 – 06.2021

in der folgenden Grafik sehen wir die Entwicklung der wichtigsten Anlageklassen und Anlagemärkte im Vergleich.

Wer sich nach den Tipps von Brokern richtet, kann auch einen Friseur fragen, ob er einen neuen Haarschnitt empfiehlt.

Warren E. Buffet

Was haben Profi-Investoren aus den heißen Tipps gemacht?

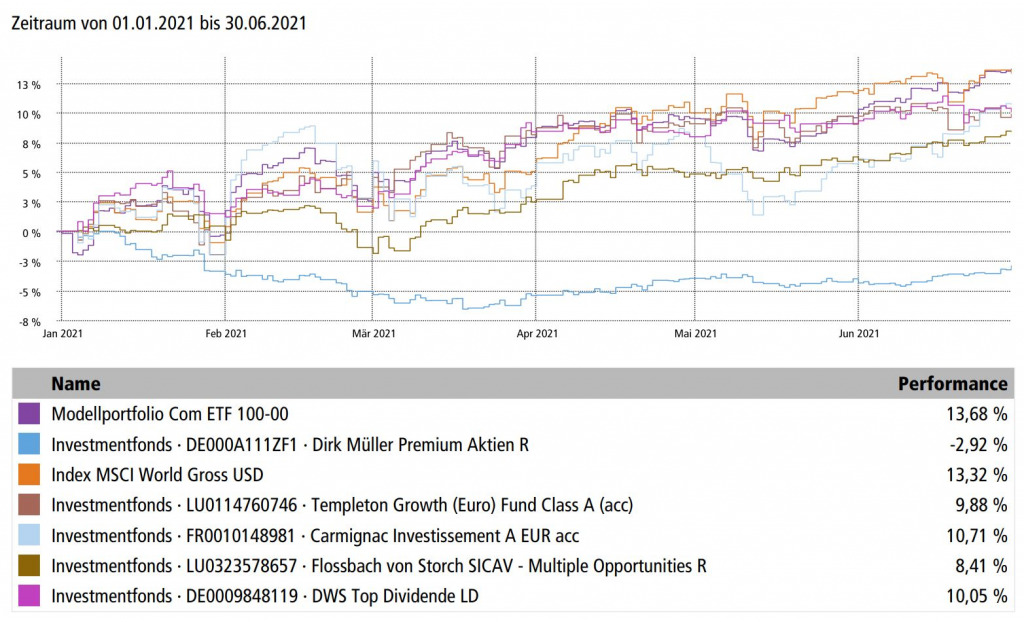

Wie eingangs erwähnt, investiert der Großteil aller Anleger ihr Geld vor allem in aktiv gemanagte Fonds. Diese werden ihnen von Banken und Finanzdienstleistern empfohlen. Fondsmanager sind angeblich in der Lage die Entwicklungen an den Märkten vorherzusagen. Dafür zahlt man ihnen eine Managementgebühr, in der Hoffnung, dass diese den Markt schlagen und einen Mehrwert für Anleger erzielen. Doch was haben Profi-Investoren aus dem 1. Halbjahr 2021 gemacht?

Alle Investoren haben die gleiche Ausgangsbasis und nehmen als Vergleichsmaßstab z.B. den Weltindex MSCI World. Diesen heißt es zu schlagen oder zumindest so nah wie möglich an ihn heranzukommen. Um das zu schaffen, investiert man ebenfalls weltweit in Aktien, nur mit dem Unterschied, dass man versucht, die zukünftigen Gewinneraktien zu filtern und zu finden. Zusätzlich versucht man einen geschickten Zeitpunkt für den Ein- oder Ausstieg in den Markt zu finden.

Wir haben Ihnen einige bekannte aktive Fonds in der folgenden Grafik ausgewählt und diese gegen den Index MSCI World verglichen. Parallel haben wir ein ETF Weltportfolio auf 100 Prozent Aktienbasis, so wie es einige unserer Anleger haben, dazugeschaltet.

Nicht einer der bekannten aktiven Fonds hat den MSCI World im ersten Halbjahr schlagen können. Ein Profi-Investor wie Dirk Müller, bekannt auch als Mr. DAX, hat es sogar geschafft eine negative Wertentwicklung mit seinem Fonds hinzulegen.

Keine Selbstverständlichkeit!

Warum unsere Anleger sogar besser abschneiden wie der Weltindex, hat vor allem damit zu tun, dass wir nicht nur wie der MSCI World Index in die großen Unternehmen der Industrieländer investieren, sondern auch in die Schwellenländer und in mittlere, sowie kleine Small Cap Unternehmen investiert sind. Somit sind unsere Anleger tatsächlich weltweit investiert und verpassen keine Renditen, egal wo diese auftreten.

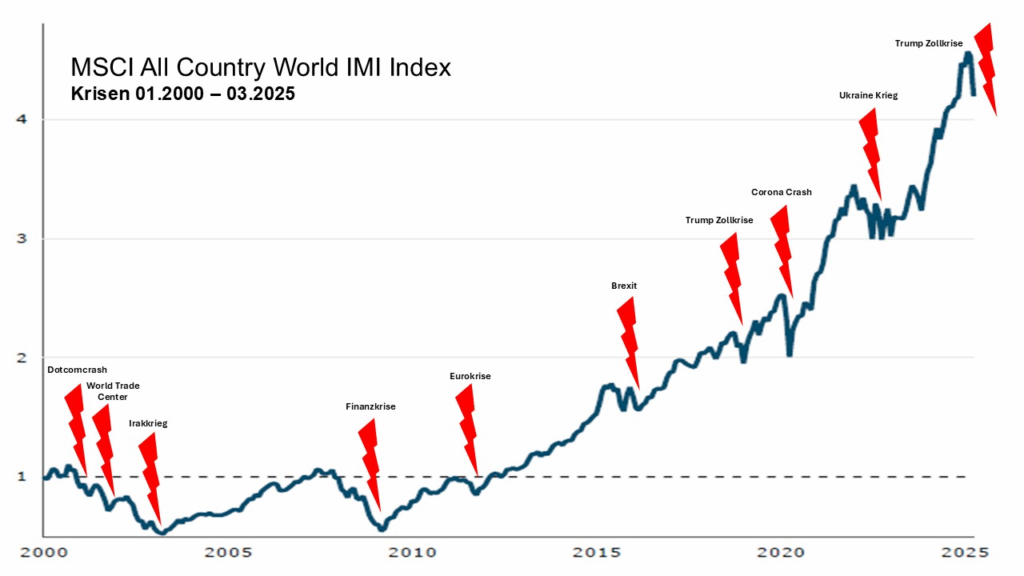

Aber der entscheidende Erfolgsfaktor sind, dass wir unsere Anleger mit ruhiger Hand führen und nicht zu unüberlegten Aktivitäten animieren, so wie es die Finanzdienstleistungsbranche gerne tut. Diese Passivität ist zwar langweilig, aber im Ergebnis die effizienteste Art des Investierens. Und ja, dafür zahlen Sie uns ein laufendes Honorar. Im nächsten Investor-Letter werden wir darauf eingehen und aufzeigen, warum sich die laufende Honorierung in einen Investor-Coach wie uns, für Anleger rechnet.

Häufige Fragen

Weitere spannede Beiträge

Neu auf Sendung: Unser Video-Podcast geht los!

Langfristig investieren – warum Geduld an der Börse der Schlüssel zum Vermögensaufbau ist

Erfolgreich Investieren in Zeiten des Börsencrash

Reich im Alter mit ETFs: Wie weit kommt man mit 500.000 Euro?

Die Frage, wie man sein Geld im Ruhestand optimal anlegt, beschäftigt viele Menschen. Vor allem,…

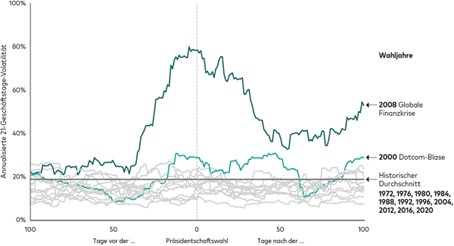

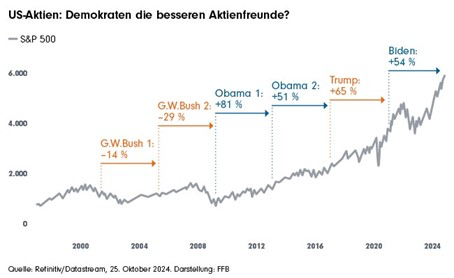

Sind US-Wahlen für meine Anlagestrategie entscheidend?

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“- Bill Nygren Präsidentschaftswahlen in…

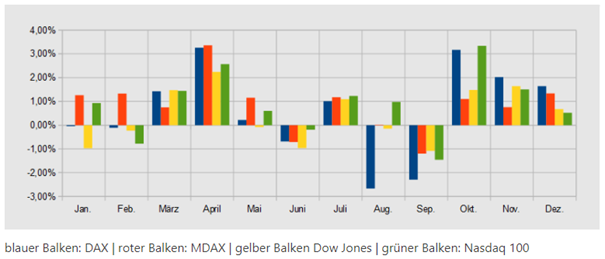

Saisonale Effekte in der Geldanlage und ihre Bedeutung für Anleger

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“ – Bill Nygren im…

1 Gedanke zu „Wertentwicklung im ersten Halbjahr“