In Zeiten von Inflation und Krisen sind Anlegerinnen und Anleger auf der Suche nach der perfekten Anlageklasse. Aber womit lässt sich die größte Rendite erzielen, mit einzelnen Aktien, aktiv gemanagten Fonds oder auch mit sogenannten passiven Fonds, den ETFs?

Genau das habe ich auf dem Parkett der Börse Frankfurt mit Andreas Franik besprochen.

Wer lieber schaut, als liest, hier das entsprechende Video zum Text:

Häufige Fragen

Wenn Sie mehr wissen möchten, lade ich Sie ein, den Beitrag weiterzulesen. Bei spezifischen Fragen rund um das Thema Geldanlage stehe ich Ihnen gerne zur Verfügung.

Wo kamen in den vergangenen Jahren die besten Renditen her?

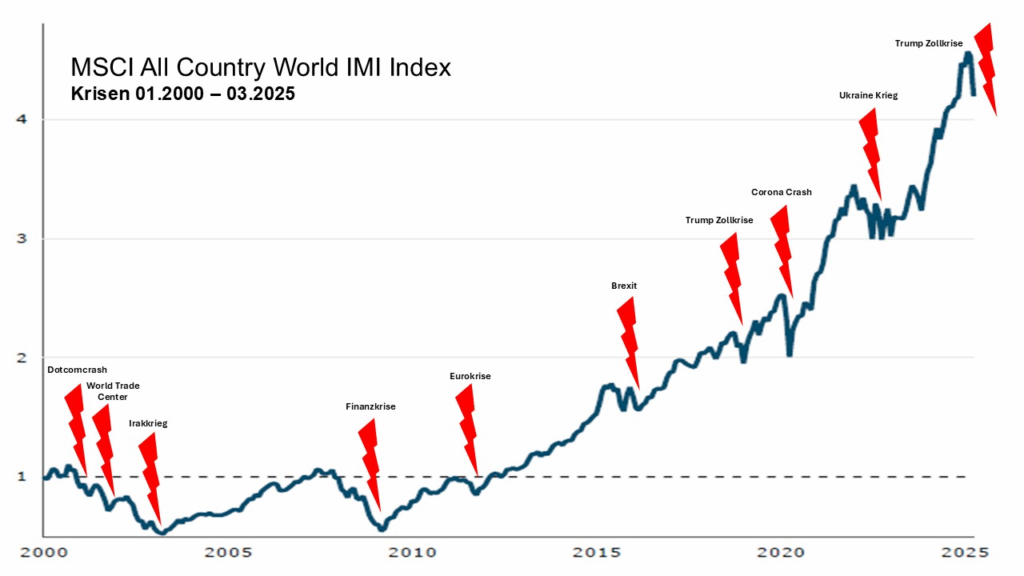

Wenn man die letzten Jahrzehnte betrachtet, stammen die Renditen aus den vier wesentlich großen Anlageklassen wie Aktien, Anleihen, Rohstoffen und Immobilien. Die Aktien spielen hier eine Vorreiterrolle als Motor für eine positive Investmenterfahrung.

Sie verbriefen Eigentumsanteile an der Firma, sie sind ein Substanzwert und damit auch ein Stück weit Inflationsschutz. Ich habe mit einer Aktie natürlich die Möglichkeit, auf eine hohe Rendite, aber gleichzeitig habe ich auch ein bestimmtes Risiko, was ich eingehe, da ich eben nur auf einen Sektor oder auf ein Unternehmen fokussiert bin. Gleichzeitig bringen Aktien was Besonderes mit, und zwar im doppelten Sinne.

Zum einen die Kursgewinne und zum anderen auch die Gewinnausschüttungen an die Aktionäre in Form von Dividenden. Im Vergleich zu den Rohstoffen habe ich eine Spekulation auf einen Preisanstieg nach Kaufdatum. Es gibt den schönen Satz „Gold bekommt keine Kinder“, beispielsweise in Form von Dividenden wie bei den Aktien.

Das ist ein ganz klares Plädoyer für die Aktie und wenn es dann doch so stark ist? Warum ist es dann nicht sinnvoll, gleich auf einen ganzen Korb von Aktien zu setzen, zum Beispiel auch im Rahmen von Fonds?

Risiken bei der Geldanlage reduzieren

Wir wissen, an der Börse bekommen wir nichts geschenkt. Es gibt keine Rendite, ohne dass wir auch bereit sind, ein bestimmtes Risiko einzugehen. Und wie können wir Risiken senken? Indem wir uns breiter aufstellen, indem wir diversifizieren, und das schaffen wir sicherlich durch Fonds. Insofern halte ich Aktienfonds für den richtigen Weg, die Frage stellt sich nur, möchte ich spekulieren oder investieren?

Investieren oder spekulieren?

Beim spekulativen Ansatz, dem aktiven Portfoliomanagement Ansatz versuche ich durch Market Timing und Stock Picking eine Outperformance gegenüber dem Markt zu erzielen. Ich versuche also, Vorhersagen zu treffen. Ich habe ein hohes Trading Aufkommen, ich habe eine überschaubare Diversifikation, gleichzeitig aber relativ hohe Kosten durch das Trading und ich habe eine relativ hohe nervliche Belastung.

Demgegenüber steht der passive Buy and Hold Ansatz, also der investierende Ansatz. Ich verzichte bewusst auf die Glaskugel, ich habe eine sehr breite Diversifikation, ein niedriges Trading und dafür aber geringste Kosten. Und die Nerven schont es auch.

Aufkommende Kosten – ist der Buy and Hold Ansatz am günstigsten?

Lassen Sie mich John Bogle, den Pionier der ETFs, zitieren, er sagte „Wir sollten gar nicht versuchen, die Nadel im Heuhaufen zu finden, sondern wir kaufen den gesamten Heuhaufen.“

Und wie können wir den gesamten Heuhaufen des weltweiten Aktienmarktes kaufen? Na durch Indizes. Indizes sind ein hervorragendes Medium dazu und das Werkzeug, was es perfekt abbildet, sind die ETFS und die Abbildung selbst ist dann nur noch Formsache und die Kosten sind sehr gering.

Aufkommende Kosten am Beispiel vom S&P 500

Schauen wir uns an den S&P 500, die 500 größten börsennotierten Unternehmen von den USA an.

Einen ETF auf diesen Index bekomme ich für 0,05 % und dann ist es völlig egal, ob ich jetzt 1000 € oder Hunderttausende, eine Million investiere. Das war im Grunde der Game Changes, der damit stattgefunden hat, dass auch der Investor, mit nicht so viel Geld, sehr professionell, äußerst breit diversifiziert investieren konnte.

Im Gegensatz dazu aktives Portfoliomanagement, ich sag’ mal der Ausgabeaufschlag ist da das kleinste Problem. Ich hab die Verwaltungskostenquote, ich habe ein hohes Trainingsvolumen, was Kosten verursacht. Dann habe ich im Schnitt vielleicht eine Kostenquote, von 2,5 % ist dieses 50-fache von dem ETF in diesem Beispiel. Na, das muss durch die Performance erst mal wieder reingeholt werden.

Fazit: Was ist das erfolgreichste Konzept?

Es gibt einen wunderbaren Ökonomie Nobelpreisträger Eugene Frances Farmer, der prägt in seinem berühmten FAZ-Interview den Satz „Niemand ist schlauer als der Markt.“

Er hat wissenschaftlich bewiesen, dass aktives Portfoliomanagement langfristig den Markt nicht schlagen kann.

Das können wir auch mit Zahlen untermauern, vergleichen wir mal den MSCI World, die 1600 größten börsennotierten Firmen weltweit, mit allen aktiv gemanagten Fonds in diesem Bereich. In einem Jahresvergleich sind 82 % der aktiv gemanagten Fonds hinter dem Index zurück. Ja richtig 18 % sind besser, die bekomme ich in der Regel dann auch im Verkaufsprospekt offeriert. Nach 5 Jahren sind es noch 3 %, nach 10 Jahren sind vielleicht noch 2 %.

Jetzt stellt sich die Frage, worauf möchte ich mich jetzt, mit meinem Investment, konzentrieren, auf diese 2 % auf diese Nadel im Heuhaufen oder auf die 98 % ?

Die 98 % lassen sich wunderbar mit einem weltweit diversifizierten ETF Portfolio darstellen. Welches USA, Europa, die Pazifikregion, Japan, die Schwellenländer, die Small Caps vielleicht noch mit reinen nimmt.

Dann denke ich, dass man langfristig über 80 % der aktiven Vermögensverwalter damit schlagen kann. Ein passiver Buy and Hold Ansatz heißt ja nicht, wir würden nichts tun, also Rebalancing ist gefragt, auch mal im entscheidenden Moment nach zu investieren. Und vor allem die Emotionen aus der Investition herauszuhalten. Denn wie Warren Buffett sagt „Wir müssen wir gar nicht schlauer sein als der Rest, sondern nur disziplinierter.“

Weitere interessante Beiträge

Neu auf Sendung: Unser Video-Podcast geht los!

Langfristig investieren – warum Geduld an der Börse der Schlüssel zum Vermögensaufbau ist

Erfolgreich Investieren in Zeiten des Börsencrash

Reich im Alter mit ETFs: Wie weit kommt man mit 500.000 Euro?

Die Frage, wie man sein Geld im Ruhestand optimal anlegt, beschäftigt viele Menschen. Vor allem,…

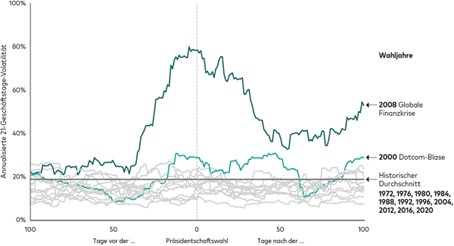

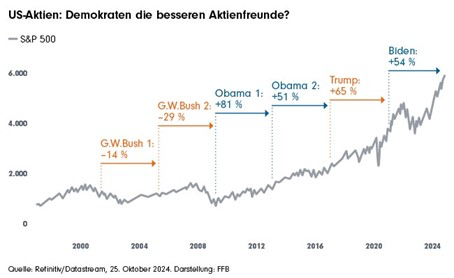

Sind US-Wahlen für meine Anlagestrategie entscheidend?

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“- Bill Nygren Präsidentschaftswahlen in…

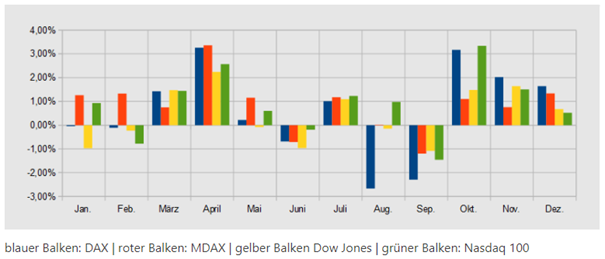

Saisonale Effekte in der Geldanlage und ihre Bedeutung für Anleger

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“ – Bill Nygren im…