„Der Aktienmarkt ist eine gigantische Ablenkung beim Investieren.“

-John C. Bogle

Schon heute erkennen wir wesentliche Ereignisse und mögliche Trends, die sich im Börsenjahr 2024 fortsetzen könnten. Darum möchte ich heute Überlegen dazu teilen, was uns im neuen Jahr erwarten könnte.

Dazu starten wir mit einem Interview von Dr. Andreas Beck und was er 2024 bei Aktien, Anleihen und Immobilien erwartet.

Häufige Fragen

Börsenjahr 2024: Weitere Erholung?

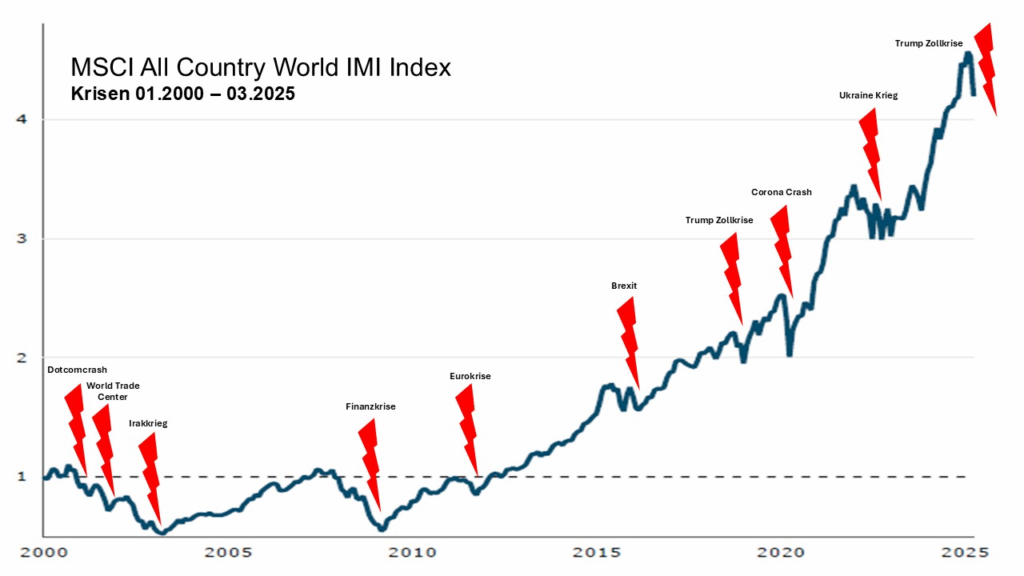

Für viele Investoren besteht die Hoffnung, dass der Schwung aus dem Börsenjahr 2023 ins Jahr 2024 mitzieht. Die Kernmärkte USA und Europa haben in den letzten fast zwölf Monaten im zweistelligen Bereich zugelegt. Wir sahen vor allem am amerikanischen Aktienmarkt einen Tech-Turnaround. Aber auch der allgemeine Aktienmarkt legte zuletzt wieder deutlich zu. Somit wurde alle unsere Anleger trotz der teilweise schlechten Nachrichtenlage mit tollen Renditen belohnt.

Setzt sich diese Erholung 2024 also fort? Wenn es im Börsenjahr 2024 womöglich stagnierende oder sinkende Leitzinsen gibt, so könnte das ein Fundament für einen weiteren Tech-Turnaround sein. Auch viele unprofitable oder noch kaum profitable Wachstumsaktien schließen sich womöglich dem Turnaround an. Potenzial ist jedenfalls vorhanden und auch fundamental oder geldpolitisch gibt es die Munition für weiter steigende Kurse. Trotzdem: Sicher ist das natürlich nicht.

Es gibt auch Indikatoren, dass einige Growth-Aktien abseits der sogenannten „Glorreichen 7“ (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla) noch nicht wieder derart zulegen konnten. Unprofitable Growth-Aktien zeigen sogar eine deutliche Unterrendite. Wir könnten auch sagen: Das Potenzial ist womöglich nicht vollkommen ausgereizt, sondern erste Aktien haben lediglich angefangen, den Turnaround einzuläuten.

Sind die Aktien jetzt nicht überbewertet?

Diese Frage wird uns nach der diesjährigen Jahresendrally wieder vermehrt gestellt. Die vermeintlich hohen Bewertungen sind auf der Sorgenliste derjenigen Anleger, die nervös auf die Aktienmärkte blicken. Das Problem: Die Überbewertungen betreffen nur einen Teil der Aktien am Markt. Anleger sollten aufpassen, nicht alle über einen Kamm zu scheren, indem sie diese Bewertungskennzahl des DAX-Index oder des S&P 500 Index auf den gesamten Weltaktienmarkt übertragen.

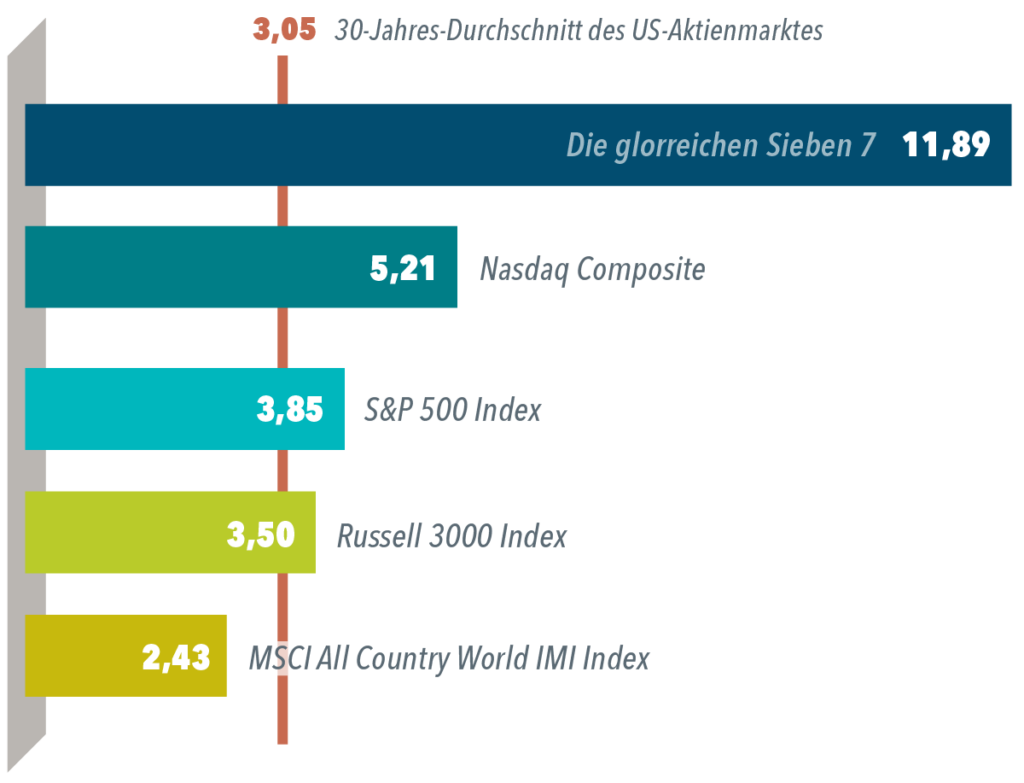

Sinnbildlich für hohe Bewertungen stehen vor allem die „Glorreichen Sieben“ (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla) mit einem aggregierten Kurs-Buchwert-Verhältnis (KBV) per 30. September von 11,89 – obwohl sechs der sieben Unternehmen weniger profitabel sind als der Durchschnitt der S&P 500-Unternehmen. Zum Vergleich: Das durchschnittliche KBV des US-Aktienmarkts in den letzten 30 Jahren liegt bei 3,05.

Diese sieben Aktien haben erheblich dazu beigetragen, dass das KBV des technologielastigen USA-Nasdaq auf 5,21 gestiegen ist. Im Vergleich haben unsere Anleger mit ihrem diversifizierten Weltportfolio (vergleichbar mit dem MSCI All Country Index), insbesondere außerhalb der USA, einen KBV vom 2,2 (MSCI All Country Index 2,43) und sind damit wesentlich niedriger bewertet.

Vergleichen lohnt sich

Ein KBV von unter 1,0 zeigt entweder an, dass das Unternehmen/Markt besonders günstig bewertet wird, oder zeigt auf Probleme im Unternehmen/Markt hin, welche sich zwar bereits im Aktienkurs, jedoch noch nicht im Buchwert niedergeschlagen haben.

Was könnte 2024 den Aufschwung bremsen?

Neben positiven Indikatoren machen aber auch einige negative Meinungen Schlagzeile. Ein bekannter Analyst hat z.B. die Aussage getroffen, dass das Börsenjahr 2024 durchaus eine Herausforderung sein kann. Sein Fokus: Der Rückgang des Konsumverhaltens in den USA.

Für den Analysten könnte das Jahr 2024 womöglich von einer Sorge hinsichtlich der Konsumausgaben überschattet werden. Die Gründe dafür sind ebenfalls vielfältig und nicht unplausibel. Kreditkartenschulden seien auf einem Rekordhoch.

Erste Immobilienfinanzierungen würden auslaufen und müssten zu teureren Konditionen refinanziert werden. Durch die Inflation sei der Anteil der Ersparnisse und zur Verfügung stehenden Ausgaben für Konsum bereits zurückgegangen. Die Folge: Wir könnten eine schwächere Konjunktur im Börsenjahr 2024 sehen, die eine mögliche Wachstumsbremse darstellt.

Auch das ist ein Szenario, das möglich erscheint. Durch sinkende Zinsen könnte es leicht kompensiert werden. Trotzdem zeigt alleine dieses Beispiel, dass die Zukunft nicht einfach schwarz oder weiß ist. Sondern, dass es wie eigentlich immer verschiedene Graustufen gibt.

Das Börsenjahr 2024

Auch weitere besondere Momente dürften im Jahr 2024 anstehen. Entscheidend ist aus Sicht von uns Investoren: Wir müssen das Börsenjahr 2024 als das ansehen, was es ist: ein weiteres Mosaikteilchen auf unserer langfristigen und unternehmensorientierten Reise.

Gute Nachrichten, schlechte Nachrichten? Möglich. Solange wir jedoch breit diversifiziert in den globalen Weltmarkt investieren, sollten wir uns nicht zu sehr auf die Frage versteifen, was uns wohl in einigen Monaten erwartet. Mehrere Jahre oder besser Jahrzehnte sind der deutlich bessere Fokus.

Weitere informative Beiträge

Neu auf Sendung: Unser Video-Podcast geht los!

Langfristig investieren – warum Geduld an der Börse der Schlüssel zum Vermögensaufbau ist

Erfolgreich Investieren in Zeiten des Börsencrash

Reich im Alter mit ETFs: Wie weit kommt man mit 500.000 Euro?

Die Frage, wie man sein Geld im Ruhestand optimal anlegt, beschäftigt viele Menschen. Vor allem,…

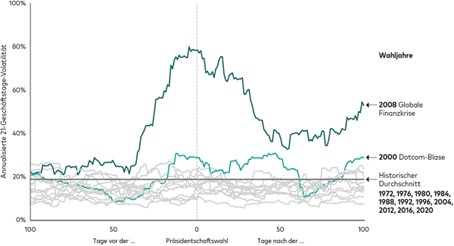

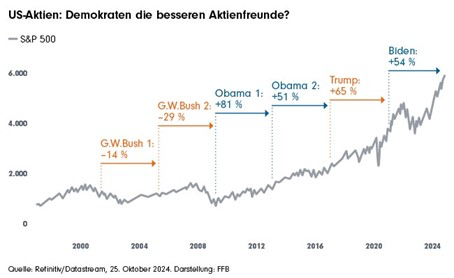

Sind US-Wahlen für meine Anlagestrategie entscheidend?

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“- Bill Nygren Präsidentschaftswahlen in…

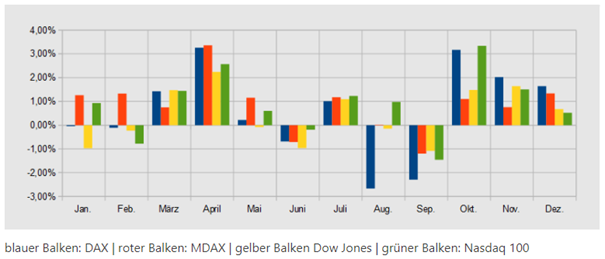

Saisonale Effekte in der Geldanlage und ihre Bedeutung für Anleger

„Man kann keine guten langfristigen Erträge erzielen, wenn man kurzfristig denkt.“ – Bill Nygren im…